玻璃:终端赶工持续,需求韧性仍在

- 发布人:管理员

- 发布时间:2020-07-02

- 浏览量:371

一)供给端:产能略有增加,产量稳定回升

2020年以来,一场由新型冠状病毒肺炎引发的烈性公共危机席卷全国,为保障公共安全,各地区采取严格的防疫防控措施,各行业提前进入假期状态,且春节之后维持假期原状,继续停工停产。而玻璃行业由于生产特殊性,炉窑停产再启动成本较高,因此在疫情期间生产保持稳定,产出亦不断增加。

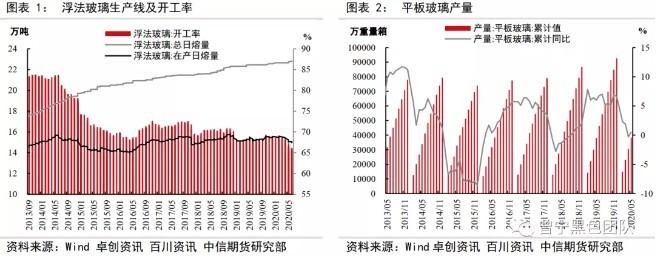

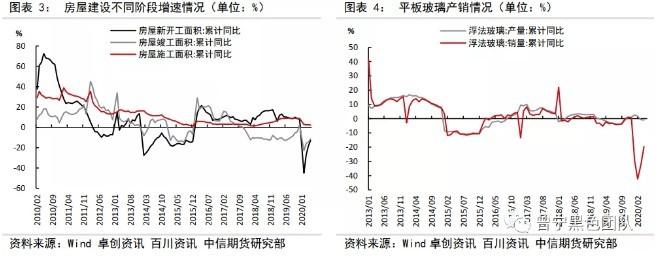

从产能角度来看,截至2020年6月末,浮法玻璃生产线总共378条,开工232条,开工率61.38%,较去年同期减少一条生产线;总产能13.7亿重量箱,较去年增加0.23亿重量箱。从总日熔量产能来看,截至2020年6月末,浮法玻璃总产能22.83万吨/天,较去年同期增加0.34万吨/天;在产15万吨/天,开工率66%;其中,白玻在产产能14万吨/天,彩玻产能0.76万吨/天。而从产量角度来看,2020年1-5 月份,平板玻璃产量3.83 亿重量箱,同比增加0.5%。

二)消费端:国内需求好转,消费逐步释放

1、终端赶工持续,订单高位维持

随着国内疫情的不断好转,全国复工率大幅提升,市场重新步入正轨,此时原有的地产市场矛盾继续影响玻璃建材市场。建筑玻璃占到平板玻璃需求的75%-80%,因此房地产市场对玻璃需求端影响较大,初次施工玻璃主要用在房地产施工尾端,因此竣工在一定程度上反应玻璃需求。从2018年的施工前端的赶工期,导致了施工周期的延长以及竣工的连续拖延,从而导致了玻璃销量与产销率的大幅下降。

随着2019年以来交付压力的逐渐增大,竣工增速企稳回升,平板玻璃产销率逐渐回归到100%甚至以上,销量累计同比增速也回归正增长区间,意味着需求订单的回暖与库存的消耗。而2020年地产竣工交付压力依旧较大,且由于一季度工地的停工导致工期被动缩短,之后可能出现的赶工就会出现在“施工的后阶段”,施工面积与竣工面积同比将大幅增长,而作为施工后阶段主要耗材的建筑玻璃消费需求将大幅增加,扭转类似2018年一样的恶劣情况。

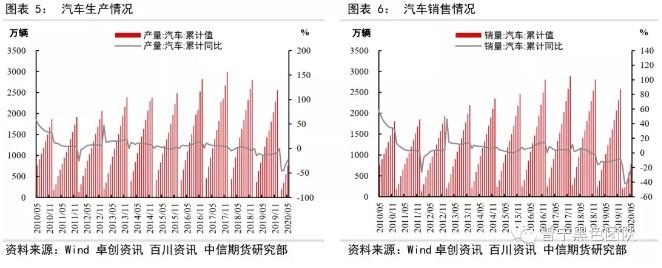

2、汽车产销持续下降,行业颓势较难改观

作为玻璃行业另一个重要的下游,与房地产行业相比,汽车行业则处于萎靡不振的状态,尤其是一季度疫情的影响,使得汽车行业的处境雪上加霜。据汽车协会数据,2020年1-5月全国汽车累计产量766万辆,同比下降23.6%;1-5月全国汽车累计销量796万辆,同比下降22.62%。而汽车行业的萎靡并非是我国特有的状况,全球汽车市场的表现均相当疲软,多家大型车企降薪裁员,产销量大幅下滑,全球正经历汽车行业的寒冬。

另一个造成汽车市场衰退的重要原因是高房价对汽车消费的挤出效应,近年来房地产价格持续上涨,居民杠杆率持续增加,居民汽车消费水平下降,叠加疫情对经济的严重影响,多因素共振下导致汽车市场继续萎靡不振。而随着海外疫情危机的快速发展,对外贸依存度较高的中国实体工业企业前景淡然,居民收入水平仍然难以乐观,现金持有的态度使得汽车新政可能难以启动如期的效果,汽车行业依旧不容乐观,疫情解除后在一小波恢复性消费后重归负增长,汽车玻璃的需求订单依旧是市场的主要压力。

三)库存端:需求加速释放,库存去化加速

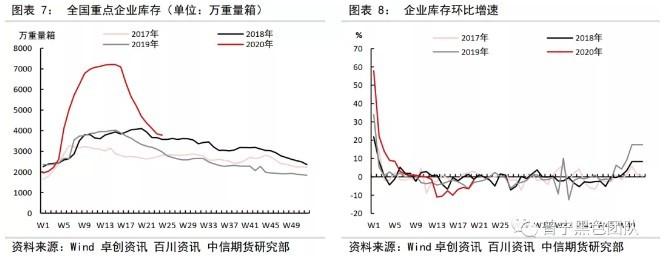

疫情期间,产销的极度不平衡导致了企业库存的大幅攀升,一度达到历史绝对高位,而终端由于工地停滞、深加工企业开工率较低,企业库存处于低位。随着疫情结束,各行业快速复工,下游最大终端的建筑玻璃需求订单快速增长,深加工企业补库驱动快速释放,带动玻璃原片企业库存大幅下降。

以卓创资讯统计数据来看,4月中旬,全国玻璃企业生产线库存达到7200万重量箱,居于绝对历史高位,比2019年的同期还要高出80%,而2019年同期的库存同比本就是33%的高位同比。而到6月中旬,库存已快速下降到3800万重量箱,下降比例达到48%,回到历史同期水平。

四)总结:需求韧性维持,市场高位震荡

短期存在压力:随着国内疫情得到有效控制,多地出台各项政策保障企业复产复工,而最大消费终端的房产建筑项目的启动,使得需求订单逐步增加,深加工销售日趋好转,但季节性消费淡季叠加终端库存已到高位,原片增量采购减缓,市场仍存回调压力。

中期仍存支撑:由于前期多种原因导致的地产施工前端的赶工潮积累了大量的待竣工项目,且叠加一季度国内疫情影响开工进程,建筑工地复工后企业将逐步加快施工后端的推进,由此可能带来一波明显的“赶竣工”,这将带动后端建材产品尤其是建筑玻璃订单量的大幅提升以及需求的持续,市场反弹驱动逐步增强。但在利润恢复情况下,也可能刺激原有冷修产能的复产,在供给端增量预期与需求韧性的双重影响下,市场维持高位震荡的格局。

下一篇:乘风破浪的玻璃行情或将持续至年底